「ポイントやマイルの還元率が高いカードはどれ?」

「審査が簡単ですぐに発行されるカードがほしい」

「学生でも使えるの?どんな特典があるの?」

クレジットカードを選ぶ時に、このような疑問を持つ人が多いようです。

この記事では専門家である岩田 昭男氏が「ポイント還元率」「マイル還元率」「発行スピード」「審査」「学生向け」と、5つの視点で選んだおすすめ最強クレジットカードを紹介します。

| ポイント還元率部門 | マイル還元率部門 | 発行スピード部門 | 審査が不安な人向け部門 | 学生向け部門 | |

|---|---|---|---|---|---|

| JCBカード W

|

JAL CLUB EST

|

セゾンカードデジタル |

Nexus Card |

ANAカード<学生用>

|

|

| おすすめ ポイント |

・ポイントは通常のJCBカードの2倍 ・ポイント還元率は最大5.5% |

・マイルは通常のJALカードの最大4倍 ・フライトのたびに貯まるボーナスマイル |

・最短5分で審査完了 ・申し込み後即日使えるデジタルカード |

・利用前に保証金を払って使うデポジット型カード ・審査が心配な人におすすめ |

・毎年1,000マイルのプレゼントとフライトごとに貯まるボーナスマイル ・最大1,000万円の自動付帯の海外旅行保険 |

| 年会費 | 無料 | 2,200円 (初年度無料) |

無料 | 1,375円(※1) | 無料(在学中のみ) |

| 申込資格 | 18歳~39歳 | 20歳~30歳未満 | 18歳以上 (学生可) |

18歳以上 | 18歳以上の学生 |

| ポイント還元率 | 1.00%~5.50% | 1.00%~2.00% | 0.5%~1.0% | 0.5% | 0.50%~3.00% |

| 電子マネー

スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

Suica WAON QUICPay 楽天ペイ |

iD QUICPay Apple Pay Google Pay 楽天ペイ |

各種電子マネー | QUICPay iD 楽天Edy Apple Pay Google Pay |

| 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

家族カード:1,100円/年 ETCカード:無料 |

家族カード:なし ETCカード:無料 |

なし | 家族カード:なし ETCカード:無料 |

| 国際ブランド | JCB | JCB VISA Mastercard American Express |

JCB VISA Mastercard American Express |

Mastercard | JCB VISA Mastercard |

| キャンペーン | Amazon.com.jpご利用で20%(最大10,000円)をキャッシュバック | ——– | 公共料金・携帯電話料金のお支払い、スマホ決済のご利用で最大3,000円キャッシュバック | ——– | ご利用金額に応じてマイルをプレゼント。例:5万円以上の利用で300マイル相当(Oki Dokiポイント 100ポイント) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1:初年度は別途、発行手数料550円が発生

監修者

岩田 昭男

消費生活ジャーナリスト

1952年生まれ。早稲田大学第一文学部卒業。同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、『Suica一人勝ちの秘密』(中経出版・現カドカワ)、『信用格差社会』(東洋経済新報社)、『信用偏差値』(文春新書)、『クレジットカード・サバイバル戦争』(ダイヤモンド社)。クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。ウェブは、「岩田昭男の上級カード道場」、まぐまぐ!でメルマガを毎月2回発行。

Twitter

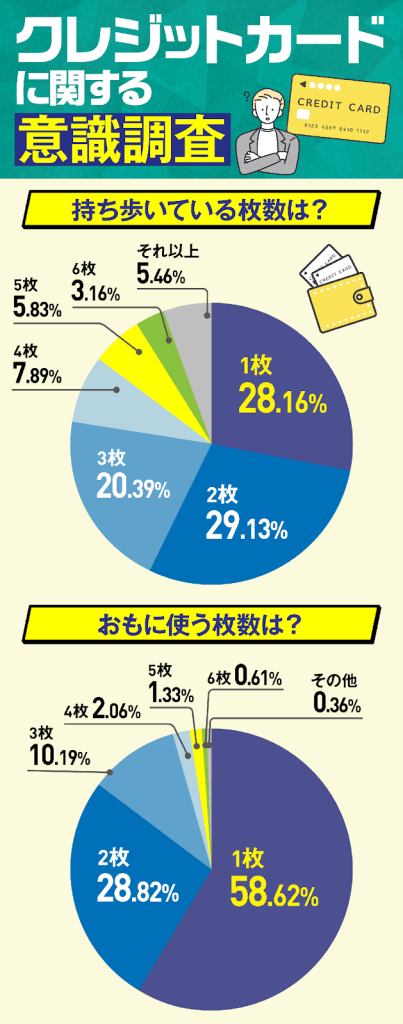

クレジットカードは絞り込んで所有すべき

クレジットカードを4枚や5枚以上所有している人は意外に多いものです。

しかし、実際に利用するのは1枚か2枚がほとんどではないでしょうか。

※小数点以下は四捨五入しているため合計100%にならない

*編集部が行った1,000人アンケート。

実際に、おもに使う枚数は「1枚」が58.62%で圧倒的。

【調査概要】

調査対象:クレジットカード所有者1000人

調査地域:全国

調査期間:2023年5月15日~5月16日

調査委託先:アイブリッジ株式会社

所有枚数が多くなればそれだけ、クレジットカードの管理が行き届かなくなります。

不正利用といった犯罪に巻き込まれても気がつかなかったり、ポイ活している人であればポイントが分散してしまい貯まりにくいですし、また、利用しなくても年会費は引かれていきます。

そのため、クレジットカードは確実に利用するものを厳選して所有すべきです。厳選方法は自分のライフスタイルや利用目的にあっているかです。

ポイント活動をしているのであればポイント還元率の良いクレジットカードを。急にクレジットカードが必要になったのであれば発行スピードの速いものを。学生でもクレジットカードを持ちたい人もいることでしょう。

今回は、「ポイント還元率」「マイル還元率」「発行スピード」「審査」「学生向け」の5つの視点で、それぞれおすすめのクレジットカード1枚を紹介していきます。

【ポイント還元率でおすすめ】最強のクレジットカードは「JCBカード W」!

≪JCB カード Wの基本情報≫

| 年会費 | 無料 | 申し込み資格 | 18歳~39歳 |

|---|---|---|---|

| ポイント還元率 | 1.00%~5.50% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

ポイ活重視でクレジットカードを選びたい人におすすめの1枚が、18歳から39歳までの若年層向けの「JCB カード W」。このカードは、使えば使うほど自然とポイントが貯まる仕組みとなっています。

ポイント還元率は最大5.5%!

「JCB カード W」の魅力は何と言ってもポイント還元率。そもそも、通常の還元率も1.0%と比較的高水準ですが、JCBオリジナルシリーズパートナー加盟店で買い物をすると、還元率がアップします。

たとえば、生活シーンでよく利用するセブンイレブンやAmazonでは還元率が2.0%にUPします。

なかでもスターバックスの還元率が特に高く、Oki Dokiポイントをスターバックスカードに移行すれば、チャージ1,000円ごとに最大5.5%のポイント還元率となります。

■ポイント還元率5.5%の内訳

ポイント還元率5.5%

=JCBカードの通常還元率0.5%×ポイント10倍(JCB ORIGINAL SERIESパートナー特典)+

0.5%(JCB CARD W特典)

OkiDokiランドを経由すれば最大20倍に!

OkiDokiランドはJCB専用のインターネットショッピングモールです。このOkiDokiランドの店舗でネットショッピングすると、通常の2%から最大で20%のポイントを貯めることが可能です。

OkiDokiランドに加盟している店舗には、Amazonや楽天、Yahoo!Japanなど、大手のECサイトもあるため、使い勝手が良く、買い物はネットがメインという人は使って損はありません。

また、貯まったOkiDokiポイントは、提携する他店のポイントに交換したり、JCBギフトカードと交換することもできます。

交換率は対象によって変わりますが、例えばセブンイレブンの場合、1OkiDokinポイントは5円分のnanacoポイントに交換できます。

≪カードごとのポイント還元率比較表≫

| カード名 | ポイント還元率 | ポイント使用例 |

|---|---|---|

| JCBカード W

|

1.00%~5.50% | ・JCBギフトカード ・スターバックスカード ・セブンイレブン ・イトーヨーカドー など |

| 三井住友カード(NL)

|

0.50%~5.00% | ・ライフ ・セブンイレブン・マクドナルド・紀伊國屋書店・積立投資で利用 など |

| 三井住友カード ゴールド(NL) |

0.50%~5.00% | ・ライフ ・セブンイレブン ・マクドナルド ・紀伊國屋書店 ・積立投資で利用 など |

| 楽天カード 出典:楽天カード |

1.00%~3.00% | ・楽天市場 ・ファミリーマート ・吉野家 ・ジュンク堂書店 ・ガソリンスタンド など |

| イオンカード<WAON一体型> |

0.50%~1.33% | ・イオングループ ・ファミリーマート ・商品券に交換 ・Tポイントに交換 ・電子マネーWAONにチャージなど |

【マイル還元率でおすすめ】最強のクレジットカードは「JAL CLUB EST」!

≪JAL CLUB ESTの基本情報≫

| 年会費 | 2,200円(初年度無料) ※カード年会費に加え、JAL CLUB EST年会費5,500円が必要です。 |

申し込み資格 | 20歳以上~30歳未満 学生可 |

|---|---|---|---|

| ポイント還元率 | 1.00%~2.00% | 電子マネー スマホ決済 |

QUICPay WAON |

| ポイント使用例 | Amazonギフト券 こども商品券 (JALマイル) |

付帯保険 | 海外旅行保険 国内旅行保険 |

| 国際ブランド | 追加カード | 家族カード:年会費1,100円(初年度無料) ETCカード:年会費無料 |

マイルをたくさん貯めたい人に最もおすすめしたいクレジットカードは、「JAL CLUB EST」です。20代限定のクレジットカードとなってしまいますが、数あるJALカードの中でも使えば使うほどマイルが貯まります。

初年度最大9,500マイルゲット!貯まるスピード感が違う!!

JAL CLUB ESTの魅力は、何と言ってもマイルが貯まるスピードです。

毎年2,500マイルがもらえて、入会してから最初の搭乗ボーナスで最大5,000マイルが、さらに、毎年初回のフライトは最大2,000マイルの特典がつきます。

その上、1回の搭乗につき毎回の最大25%のフライトマイルが加算されるので、いつの間にかマイルが貯まっていくでしょう。

ちなみに、4万マイル貯まると東京~ハワイを往復できて、さらにマイルが貯まるので、出張や旅行、帰省とフルに活用できます。

マイルの有効期限が60か月と最長!

JALの一般カードをはじめ、他社のカードのマイル有効期限は36か月(3年)が一般的です。

せっかくコツコツとマイルを貯めたのに、期限切れで失効してしまった、という苦い経験を

したことがある人も少なくないはずです。

しかしJAL CLUB ESTの会員の場合、JAL CLUB ESTの会員中に貯めたマイルの有効期限は60か月となります。

特にJAL CLUB ESTはマイルがどんどん貯まるため、貯めたマイルを無駄なく使い切るためにはありがたい特徴と言えます。

VIP向け「サクララウンジ」が年5回無料で利用可能

JALのVIP専用「サクララウンジ」が年5回無料で使える点も、「JAL CLUB EST」のメリットです。高級ホテルのようなリッチな空間で、食事や休憩、読書、シャワーなどフライト前に優雅なひと時を過ごすことができます。

≪カードごとのマイル還元率とマイル特典比較表≫

| カード名 | マイル還元率 | マイル特典 | 有効期限 |

|---|---|---|---|

| JAL CLUB EST

|

1.00~2.00% | ・毎年2,500マイルをプレゼント ・入会搭乗ボーナス1,000マイル加算 ・2年目以降、毎年初回搭乗ボーナス最大2,000マイル加算 ・搭乗ごとのフライトマイル25% |

60か月 |

| ANA一般カード |

0.5〜1.5% | ・入会時1,000マイルプレゼント ・毎年1,000マイルをプレゼント ・搭乗時には10%のマイル増量 |

36か月 |

| JAL普通カード

|

0.5〜1.0% | ・毎年1,000マイルをプレゼント ・入会搭乗ボーナス1,000マイル加算 ・搭乗ごとのフライトマイル10% |

36か月 |

| MileagePlusセゾンゴールドカード |

1.5% | ・毎年1,500マイルをプレゼント ・web申込で6,000マイルプレゼント |

なし |

| 楽天ANAマイレージクラブカード |

0.5〜3.0% | なし | 36か月 |

【発行スピードでおすすめ】最強のクレジットカードは「セゾンカードデジタル」!

≪セゾンカードデジタルの基本情報≫

| 年会費 | 無料 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~1.00% | 電子マネー スマホ決済 |

Apple Pay Google Pay QUICPay iD Suica PASMO |

| ポイント使用例 | Amazonギフト券 JTB旅行券 (永久不滅ポイント) |

付帯保険 | - |

| 国際ブランド | 追加カード | ETCカード:年会費無料 |

※提携する金融機関に決済口座を持ち、かつSMSが届くスマートフォンを持っていることが必須条件

急な海外出張などで、どうしても当日中にカードが必要な人に一押しなのが「セゾンカードデジタル」です。

審査は最短5分!即日でデジタルカードを発行

スマホからセゾンカードの公式サイトにアクセスして申込手続きをすれば、最短5分で審査結果がメールで届きます。メールに記載されたURLから「セゾンPortal」アプリをダウンロードして手続きすると、アプリ内にカード番号が発番されるので、タッチレス決済が可能です。もちろん、プラスチックカードは後日郵送で自宅に届きますよ。

ポイ活にうれしい有効期限なしの永久不滅ポイント

「セゾンカードデジタル」のもう1つのおすすめしたいところが、ポイントの有効期限がないところです。

1,000円決済するたびに1ポイントが貯まり、200ポイントからAmazonギフト券コードやJAL・ANAといった提携航空パートナーのマイルへと交換できます。

≪カードごとの発行スピード 比較表≫

| カード名 | 最短審査時間 | カード現物 最短受け取り日数 | 年会費 |

|---|---|---|---|

| セゾンカードデジタル |

最短5分 | 3日 ※センターでは即日受取可 |

永年無料 |

| JCBカード W

|

最短5分 | 1週間 | 永年無料 |

| 三井住友カード(NL)

|

最短30秒 | 1週間 | 永年無料 |

| セゾンパール・アメリカン・エキスプレス・カード |

最短5分 | 5日~1週間 | 初年度のみ無料 |

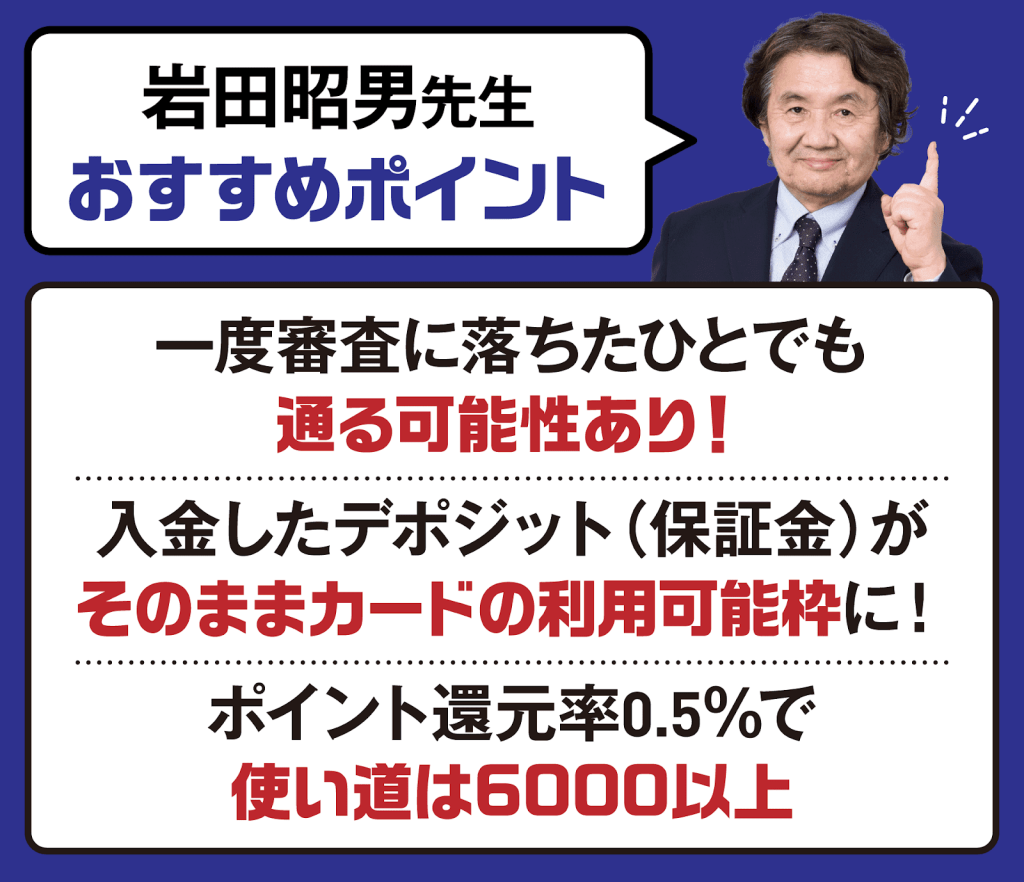

【審査が不安な人におすすめ】最強のクレジットカードは「Nexus Card」!

≪Nexus Cardの基本情報≫

| 年会費 | 1,375円 | 申し込み資格 | 18歳以上 |

|---|---|---|---|

| ポイント還元率 | 0.50%~ | 電子マネー スマホ決済 |

- |

| ポイント使用例 | デジコのデジタルギフト | 付帯保険 | - |

| 国際ブランド | 追加カード | - |

※1:初年度は別途、発行手数料550円が発生

※2:安定収入のある人に限定

過去に別のクレジットカードで延滞した人や、個人事業主のような収入が不安定で審査が心配な人におすすめのカードが「Nexus Card」です。デポジット型のクレジットカードなので、過去のカードの利用履歴や返済履歴といった個人の信用情報は審査基準となりません。

信用情報にキズがある人でも審査に通りやすい理由

「Nexus Card」のようなデポジット型のクレジットカードは、利用前にカード会社に保証金(デポジット)を支払い、その保証金がカードのショッピング枠となります。

デポジットがあるため、お金を借りたい人の返済履歴や与信力は審査基準となりません。他のカードの審査に落ちた人でも、デポジットを支払えば審査に通る可能性は高いでしょう。

ポイントもしっかり貯まって使い道は6,000種以上

一般的なクレジットカードとは仕組みは違うものの、200円使うたびに1ポイント貯まるため、ポイント還元率は0.5%と平均的です。ポイントの使い道はAmazonギフト券への交換や、航空会社のマイル、電子マネーなど6,000種以上もあるので、ポイ活にも利用できます。

≪デポジット型カードの申込条件と年会費 比較表≫

| カード名 | 申込条件 | 年会費 |

|---|---|---|

| Nexus Card |

18歳以上で安定した収入のある方 | 1,375円 |

| デポジット型ライフカード

|

日本国内にお住まいの20歳以上で、電話連絡が可能な方 | 5,500円 |

| デポジット型ライフカードゴールド

|

日本国内にお住いの20歳以上で、電話連絡が可能な方) | ・利用限度額20〜90万円の場合1万1,000円 ・利用限度額100〜190万円の場合2万2,000円 |

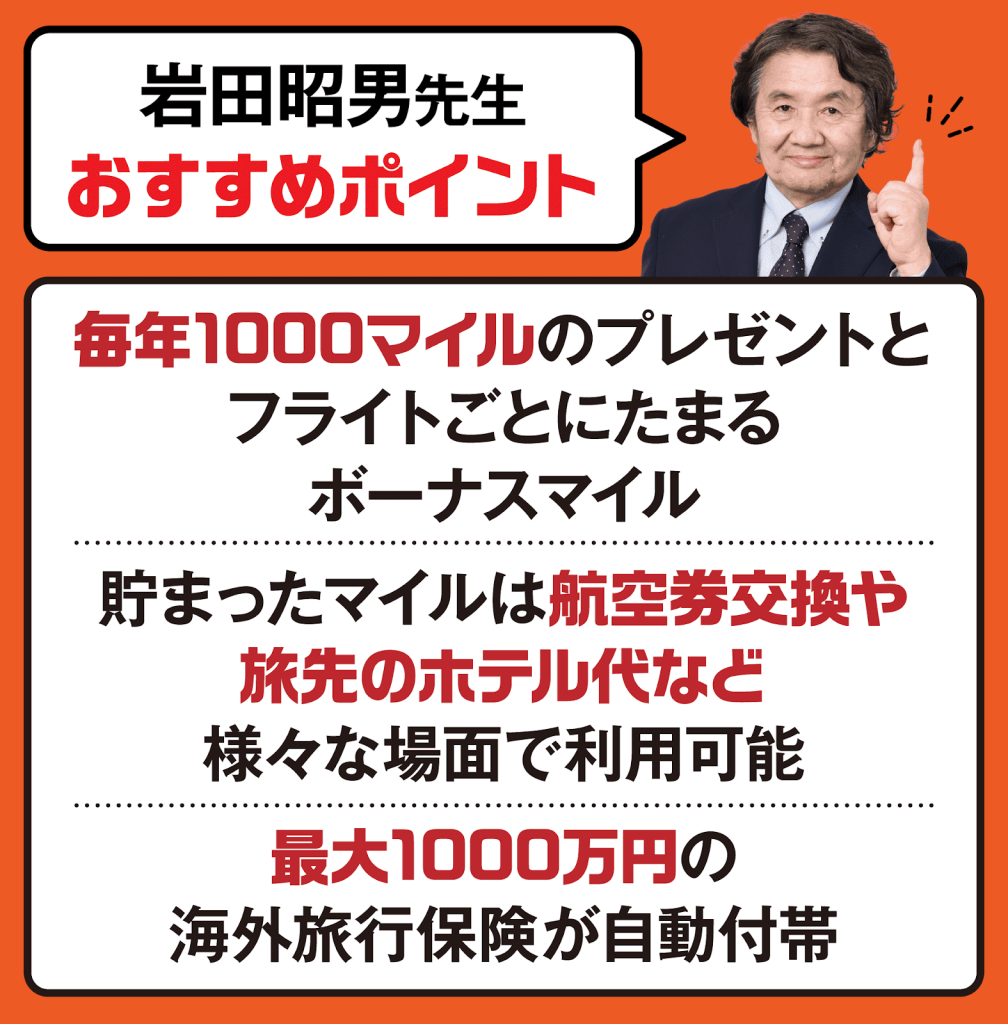

【学生におすすめ】最強のクレジットカードは「ANAカード<学生用>」!

≪ANAカード<学生用>の基本情報≫

| 年会費 | 無料(在学中の年会費無料) | 申し込み資格 | 18歳以上 学生専用 |

|---|---|---|---|

| ポイント還元率 | 0.50%~3.00% | 電子マネー スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

| ポイント使用例 | JCBギフトカード スターバックスカード (Oki Dokiポイント) |

付帯保険 | 海外旅行保険 国内旅行保険 ショッピング保険 |

| 国際ブランド | 追加カード | ETCカード:年会費無料 ※VISA、Mastercardの場合、初年度無料。前年度に一度もETC利用のご請求がない場合は、年会費550円のお支払いが必要。 |

※高校生、研究生・聴講生・科目履修生・語学学校生・予備学校生・認可校以外の専門学校生は対象外

学生に最もおすすめのカードが、18歳以上の学生が持てる「ANAカード<学生用>」です。学生のうちは年会費無料で、マイルが貯まる特典が豊富にあります。

学生専用カードだけど毎年1,000マイルのプレゼント!

「ANAカード<学生用>」に入会すると1,000マイルがもらえ、学校卒業まで毎年継続するたびに1,000ポイントがプレゼントされます。

さらにフライトするたびに、区間マイル+10%のボーナスマイルが付与されます。それに加えて、運賃が半額以下になる「スマートU25」が適用されたときのフライトは、マイル数が2倍アップします。

貯まったマイルは航空券に交換できるだけでなく、旅先のホテル代や映画クーポンに交換するなど、日常生活の様々な場面で活用できますよ。

旅行好きな学生に大きな特典! 自動付帯の海外旅行保険が最大1,000万円

多くのクレジットカードの海外旅行保険の適用条件が「利用付帯」となっているなか、「ANAカード<学生用>」は「自動付帯」です。

■「自動付帯」と「利用付帯」の違い

「自動付帯」…クレジットカードを持っているだけで自動的に適用される保険

「利用付帯」…旅行のツアー代金や旅先で使う公共交通機関(飛行機・船・電車)の料金などをクレジットカードで支払ったときに適用される保険

日本のように国民全員に健康保険が適用されない国も少なくありません。そのため、海外旅行中にケガや事故、病気などで通院すると高額な医療費が請求されるケースもあります。

しかし、「ANAカード<学生用>」では最大1,000万円の海外旅行保険の適用条件が自動付帯となっているので、旅行中にケガや事故で治療が必要となったときも安心です。

≪カードごとの利用限度額や学生用特典 比較表≫

| カード名 | 申込資格 利用限度額 |

学生用特典 |

|---|---|---|

| ANA JCBカード(学生用)

|

18歳〜39歳 上限30万円 |

・毎年1,000マイルプレゼント ・入会ボーナス1,000マイルプレゼント ・搭乗ごとに区間マイル+10%のボーナスマイル獲得 |

| JAL カード navi 出典:JALカードnavi |

18歳〜30歳 上限30万円 |

・入会搭乗ボーナス1,000マイル ・入会ボーナス1,000マイル ・搭乗ごとのフライトマイル25% |

| 三井住友カード(NL)

|

18歳以上 上限10万円 ※一時引上げあり |

対象のサブスクリプションサービスの支払いで通常ポイント(0.5%)に加え、ご利用金額200円(税込)につき+9.5%ポイントが還元 |

| JCBカード W

|

18歳~39歳 上限30万円 |

・JCB専用のネットショッピングでポイント最大20倍 ・Amazon・セブンイレブン・スターバックスでポイントがアップ |

| 学生専用ライフカード<学生用> 出典:ライフカード学生 |

18歳~25歳 上限30万円 |

・入会初年度ポイント1.5倍 ・お誕生月ポイント3倍 ・海外ご利用総額の3%をキャッシュバック |

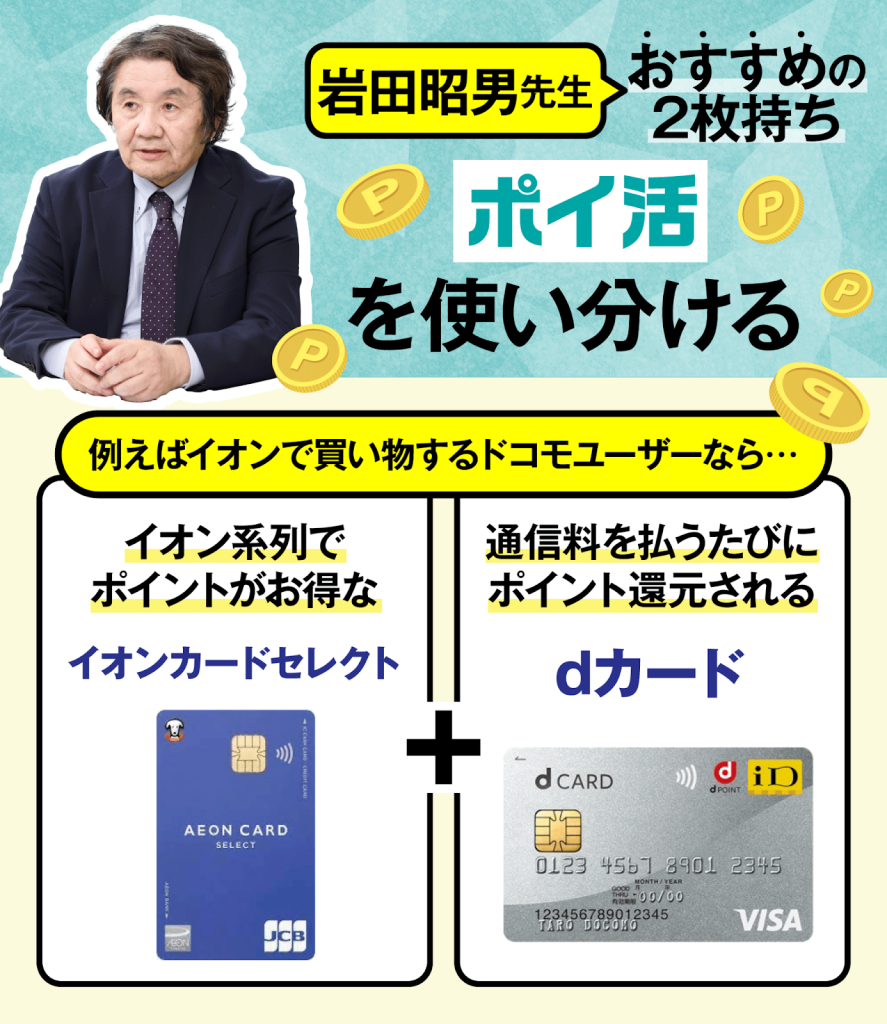

【番外編コラム1】2枚持ちで おすすめの組み合わせは?

どうしても1枚に絞り切れない、または1枚では心もとないという人もいることでしょう。

ここでは2枚持ちする際の組み合わせ方法について紹介します。

■ケース1:国際ブランドの使い分け

国際ブランドによって決済できる国と地域、加盟店が異なります。クレジットカードの2枚持ちをしたい人におすすめの使い方が、メインカードとサブカードの国際ブランドをそれぞれ別々にすることです。

たとえば、国内の加盟店が多いJCBをメインカードにして、海外旅行や海外出張のときには、使用できる国や地域、店舗数が最も多いVISAをサブカードにするといった使い分けができます。

■ケース2:ポイ活の使い分け

ポイ活重視の人は、メインカードとサブカードごとのポイントの貯まりやすさとポイント還元率をチェックするとよいでしょう。

現在、「交通系」「流通系」「通信系」の3通と呼ばれるクレジットカードが自然とポイントが貯まりやすい仕組みとなっています。

1)交通系クレジットカード

「To Me CARD Prime PASMO」「ソラチカカード」「ビュー・スイカ」カードなど

2)流通系クレジットカード

「イオンカードセレクト」「エポスカード」「セブンカード・プラス」など

3)通信系クレジットカード

「dカード」「auPAYカード」「PayPayカード」「楽天カード」など

たとえば、食料品や日用品は近所のイオンで買い物をして、スマートフォンのキャリアはドコモの人がいたとします。その場合、メインカードを「イオンカードセレクト」にして、サブカードを「dカード」にすれば、買い物や通信料金の支払いのたびに2つのカードのポイントが自然と貯まるので、ポイ活に便利です。

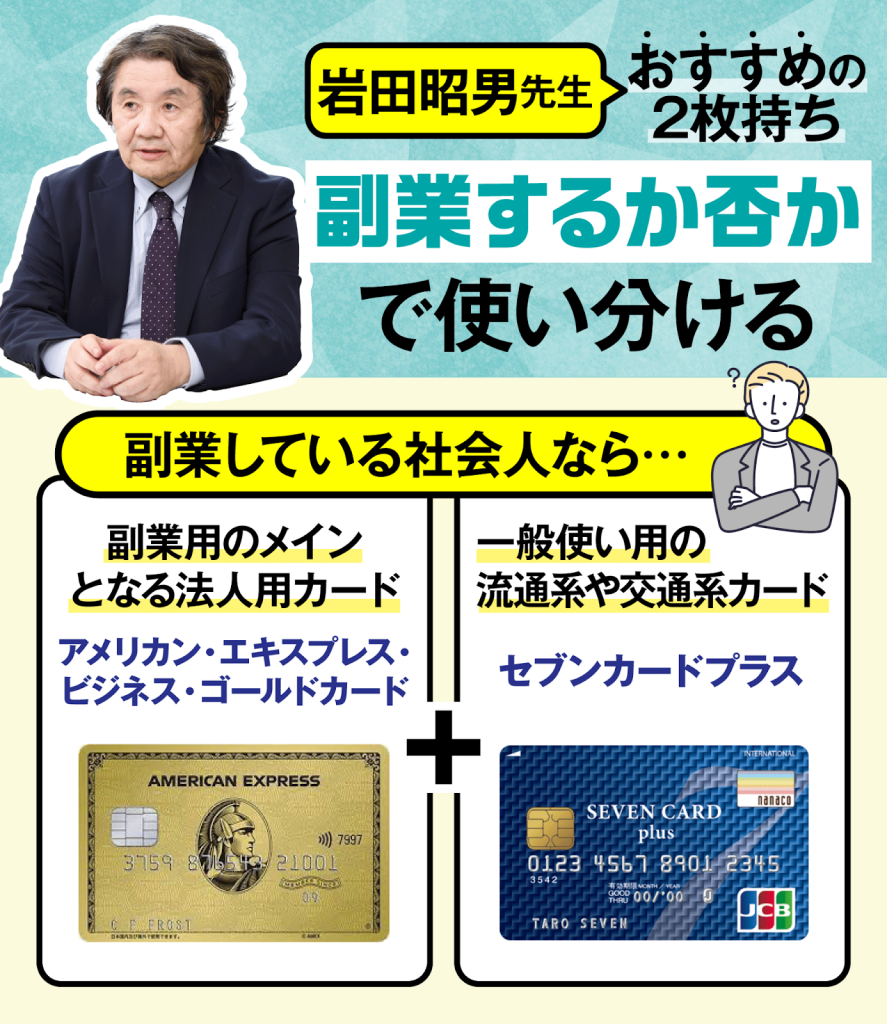

■ケース3:副業用の法人カードと私用の一般カードの使い分け

近年、副業を解禁する企業が増えたため、都市部を中心に副業に取り組む会社員も目立つようになってきました。

副業中、または副業に興味のある会社員にクレジットカードの2枚持ちでおすすめの組み合わせは、以下になります。

1)副業用のメインカード

法人カード(例:アメリカン・エキスプレス・ビジネス・ゴールド・カードなど)

2)プライベート用のサブカード

流通系、交通系などポイントが自然と貯まりやすい一般カード

副業でも所得が20万円以上となったら、会社員でも確定申告をしなければなりません。確定申告書を作って税務署に提出するには、土台となる帳簿の記帳が必要です。

プライベートと副業用の支出を混ぜると、帳簿の記帳が煩雑になります。そのため、副業用に法人カードを作り、それをメインカードにすれば帳簿の記帳が効率的に行え、確定申告の処理も楽になります。

プライベート用の一般カードをサブカードにして、流通系や交通系などポイントが自然と貯まるカードにしましょう。そうすれば、貯まったポイントで家計費を節約できます。

便利! 速い! おすすめのクレジットカード 申込方法と支払い方法

現金を持ち歩かなくてすむクレジットカードは便利であるものの、使い方を間違えると購入価格よりも多く支払う羽目になります。

また、申し込みから審査に1~2週間かかるカードもあるため、「すぐに利用できなくて困る」という不満の声も少なくありません。

こうした問題を解消するための申込方法や支払い方法をご紹介します。

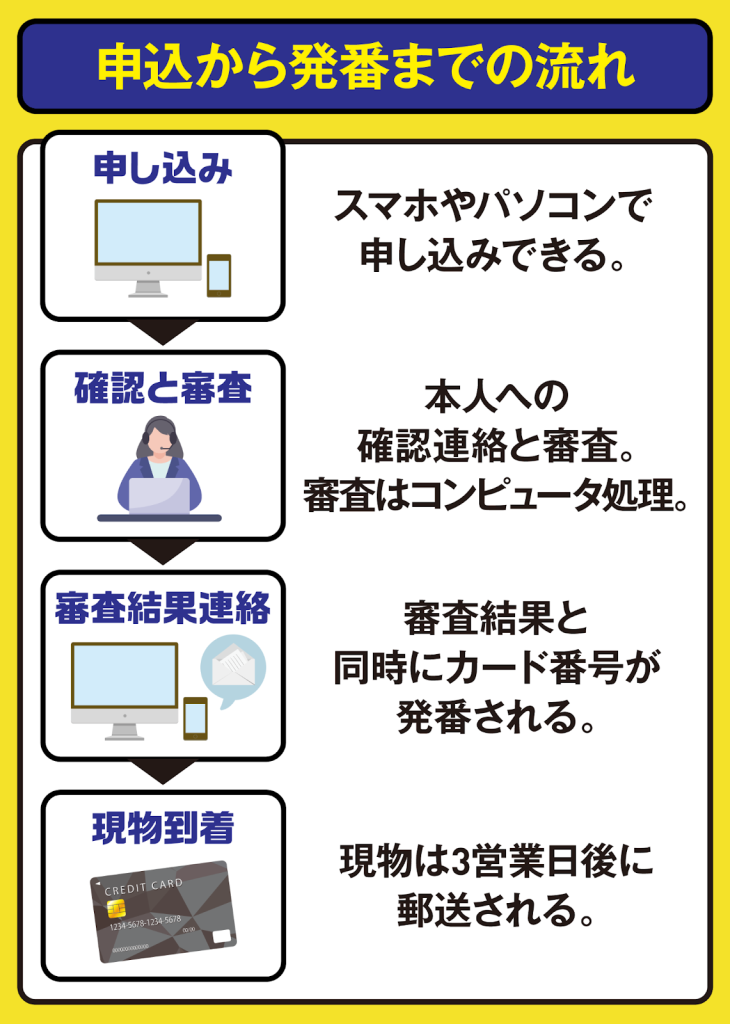

最速最短! 所要時間5分 最強の申し込み方法

近年、即日審査でカード番号を発番し、申し込み手続き後にすぐに使えるクレジットカードが増えています。先ほど紹介した「セゾンカードデジタル」のようにたったの5分で審査が終わり、スマホのアプリ内にカード番号を発番するクレジットカードも少なくありません。

こうしたクレジットカードは、スマホやPCで各カード会社の公式サイトにアクセスすれば、簡単に申し込み手続きができます。しかも、5~10分程度で手続きが終わるケースがほとんどです。

最短で発行できる大きな理由は2つ。1つめが審査の自動化です。オペレーターではなく、コンピューターが審査しているのでスムーズです。

もう1つがカードの現物が不要なこと。審査が通ればカード番号が発番され、すぐ利用できるので、例えば現物を店舗に受け取りに行ったり、郵送を待つ手間や時間が省略されます。

急ぎでカードが必要な人は、インターネット経由で申し込むとよいでしょう。

必要以上のムダを省く おすすめの支払い方法

クレジットカードでの支払いで必要以上のムダを省く方法は2つあります。

可能な限り一括払いを選択する

クレジットカードは口座にあるお金が少なくても、ボーナス払いや分割払い、リボ払いを選べば、高額な商品を購入できます。

しかし、3回以上の分割払いとリボ払いを選択すると、購入金額に手数料が上乗せされるので注意しなければなりません。

■支払方法の違い

1) 一括払い

商品等を購入した翌月に一括して支払う方法。一般に手数料はかからない。

2)分割払い

自分で支払い回数を決めて計画的に支払う方法。

(購入金額+分割手数料)÷支払い回数=1か月の支払金額

3)リボ払い

毎月の支払金額を自分で決めることのできる分割払いの方法。以下、3つの支払い方式がある。

①定額方式

毎月設定した支払金額を払っていく方法

②残高スライド方式

利用残高に応じて毎月の支払金額が変わる方法

③定率方式

利用残高に対して一定の割合をかけて支払う方法

多くのクレジットカードでリボ払いの手数料は、分割払いと比べて高く設定されています。そのため、支払総額が元金を超えることも少なくありません。

リボ払いは自分で支払い方法を設定できて便利な反面、手数料が高くなって完済が進まないケースもあります。

こうしたトラブルを防ぐために、カード会社では公式サイトにリボ払いの返済シミュレーションを用意しています。

しかしやはり、支払いで少しでもムダを省きたいのであれば、一括払いを選択したいところです。

クレジットカード一体型の電子マネーで支払う

クレジットカード一体型の電子マネー決済も、ムダを省く支払い方法の1つです。

最近ではQUICPpay、iDといった電子マネーで支払うことでさまざまな特典がついてきます。

【割引が適用される】

お店によっては500円割引や10%OFFなど割引が適用される

【ポイント還元率がUP】

対象となるお店の場合、ポイントの二重取りや三重取りが可能となる

【賞品がもらえる】

電子マネーで支払うことで賞品がもらえるキャンペーンもある

こうした特典を享受していないということは、ムダにお金を使っているとも言い換えられます。

クレジットカードを選ぶ際、電子マネーに対応しているかどうかも選択する際の基準の1つとなりそうです。

クレジットカード選びでよくあるQ&A

最後にクレジットカード選びのよくある疑問6つにお答えします。

海外旅行で便利なクレジットカードの特徴を教えてください。

海外旅行保険の利用付帯には、ケガや病気を補償する疾病保険が含まれていません。現地でトラブルに巻き込まれて通院せざるを得ない状況に陥ったときのことも考えて、保険の適用条件が自動付帯となっているカードを選ぶことをおすすめします。また、コールセンターをコンシェルジュサービスと呼ぶカードもあります。コンシェルジュサービスが現地でのホテルや飲食店などの予約・手配も含まれているか確認しておきましょう。

どんなセキュリティ対策があれば、安心してクレジットカードを使えますか?

セキュリティ対策でチェックするポイントは2つあります。1つは、二段階認証の設定です。本人確認を2回に分けて行えば、ネットショッピングで不正ログインによる決済の危険を防ぐことができるからです。もう1つのチェックポイントは、不正使用時の補償です。カード会社ごとに補償内容が違うので不正利用が心配な人は、チェックしておきましょう。

支払限度額はどんな基準で決まるの?

クレジットカードの支払限度額の設定金額はカード会社で異なります。多くの場合、年収や信用情報など利用者の支払い能力で支払限度額の上限を設定しています。年収や信用情報以外だと、カードのランクも支払限度額を決める大きな要因です。ゴールドカードやプラチナカードといったステータスの高いカードを持っている人は、支払限度額の上限が高い傾向にあります。

クレジットカードのメリットとデメリットを教えてください。

メリットは現金がなくても買い物ができる点です。今はタッチ決済が可能なカードが増えているので、会計の時間を大幅に短縮できます。また、決済するたびにポイントが貯まり、買い物や公共料金などの支払い、ギフトカードやマイルへの交換など様々な用途で利用できます。一方、デメリットは必要以上に使ってしまうことです。支払いの際にお金が不足すると信用情報に傷がつきます。また、ネットショッピングや紛失した際に個人情報が流出して悪用される事件も後を絶ちません。

女性が使いやすいクレジットカードはありますか?

JCBや楽天カード、三井住友カードなど各社が女性向けのクレジットカードを提供しています。女性向けのクレジットカードの特徴としては、乳がんや子宮筋腫など、女性特有の疾病保険の付帯や、美容やグルメ、旅行といった優待特典が充実しています。専業主婦のような安定収入のない人でも審査に通りやすいメリットがあります。

すべてのクレジットカードがタッチ決済できますか?

5大国際ブランドのプロパーカードはすべてタッチ決済に対応しています。しかし、提携カードの中にはタッチ決済に対応していないものも少なくありません。将来的に非接触決済が主流になるので、タッチ決済は拡大していくでしょう。

目的とライフスタイルに合ったクレジットカードを

クレジットカードの専門家である岩田先生に選び方の基準を質問したところ、「目的とライフスタイルに合ったものを選ぶべき」との回答をいただきました。

そんな岩田先生が「ポイント還元率」、「マイル還元率」、「発行スピード」、「審査が不安な人」、「学生向け」を念頭に選んだ最強のクレジットカードは、次の5枚でした。

<おすすめのクレジットカード>

| ポイント還元率部門 | マイル還元率部門 | 発行スピード部門 | 審査が不安な人向け部門 | 学生向け部門 | |

|---|---|---|---|---|---|

| JCBカード W

|

JAL CLUB EST

|

セゾンカードデジタル |

Nexus Card |

ANAカード<学生用>

|

|

| おすすめ ポイント |

・ポイントは通常のJCBカードの2倍 ・ポイント還元率は最大5.5% |

・マイルは通常のJALカードの最大4倍 ・フライトのたびに貯まるボーナスマイル |

・最短5分で審査完了 ・申し込み後即日使えるデジタルカード |

・利用前に保証金を払って使うデポジット型カード ・審査が心配な人におすすめ |

・毎年1,000マイルのプレゼントとフライトごとに貯まるボーナスマイル ・最大1,000万円の自動付帯の海外旅行保険 |

| 年会費 | 無料 | 2,200円 (初年度無料) |

無料 | 1,375円(※1) | 無料(在学中のみ) |

| 申込資格 | 18歳~39歳 | 20歳~30歳未満 | 18歳以上 (学生可) |

18歳以上 | 18歳以上の学生 |

| ポイント還元率 | 1.00%~5.50% | 1.00%~2.00% | 0.5%~1.0% | 0.5% | 0.50%~3.00% |

| 電子マネー

スマホ決済 |

QUICPay 楽天Edy Apple Pay Google Pay |

Suica WAON QUICPay 楽天ペイ |

iD QUICPay Apple Pay Google Pay 楽天ペイ |

各種電子マネー | QUICPay iD 楽天Edy Apple Pay Google Pay |

| 追加カード | 家族カード:年会費無料 ETCカード:年会費無料 |

家族カード:1,100円/年 ETCカード:無料 |

家族カード:なし ETCカード:無料 |

なし | 家族カード:なし ETCカード:無料 |

| 国際ブランド | JCB | JCB VISA Mastercard American Express |

JCB VISA Mastercard American Express |

Mastercard | JCB VISA Mastercard |

| キャンペーン | Amazon.com.jpご利用で20%(最大10,000円)をキャッシュバック | ——– | 公共料金・携帯電話料金のお支払い、スマホ決済のご利用で最大3,000円キャッシュバック | ——– | ご利用金額に応じてマイルをプレゼント。例:5万円以上の利用で300マイル相当(Oki Dokiポイント 100ポイント) |

| 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト | 公式サイト |

※1:初年度は別途、発行手数料550円が発生

現段階でクレジットカードを探している、あるいは、どれが良いか悩んでいる人はぜひ参考にしてみてください。